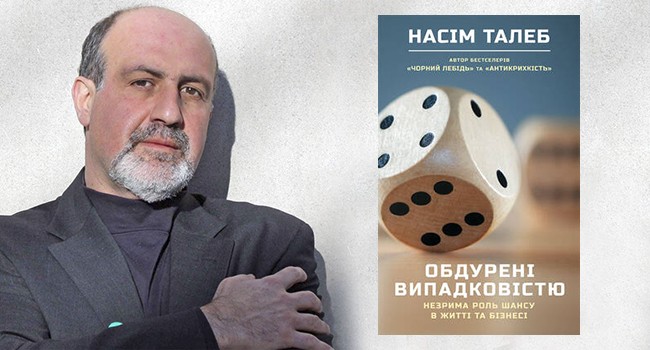

Ця книга є частиною чотиритомного філософського есе Талеба про роль невизначеності в життя та економіці, під назвою Incerto, що містить книги: «Обдурені випадковістю» (2001), «Чорний лебідь» (2007), «Прокрустове ложе» (2010) і «Антіхрупкость »(2012).

Імовірність — це не стільки обчислення шансів при киданні кісток, скільки визнання недоліку визначеності в наших знаннях і розвиток методів поводження з нашим (не) знанням. За межами підручників і казино ймовірність майже ніколи не з’являється у вигляді математичної задачі або загадки для розуму.

Мати-природа не підкаже вам, скільки лунок на столі для гри в рулетку, та й завдання вона формулює не в тому стилі, який прийнятий в підручниках (в реальному світі доводиться шукати проблему, а не рішення). Розподіл усіх мислення, що лежить в основі цієї книги, передбачає, що якби здійснилися альтернативні виходи, світ був би іншим.

Основна ідея Талеба полягає в тому, що сучасні люди часто не знають про існування випадковості й схильні пояснювати випадкові результати як закономірності.

Уривок з книги Насіма Талеба «Обдурені випадковістю. Незрима роль шансу в житті та бізнесі»

Ця оманлива рідкісна подія

Завдяки своїй оманливій природі рідкісна подія може набувати безліч облич. Уперше її розпізнали в Мексиці (учені назвали цей інцидент «проблема песо»). У 1980-х економетристи були збиті з пантелику поведінкою економічних показників цієї країни. Грошова маса, процентні ставки та інші показники, здавалося, мало пов’язані з нашою історією, поводилися капризно, роблячи невдалими спроби їх моделювати. Ці індикатори демонстрували нестійкість, перемикаючись між періодами стабільності й короткими викидами турбулентності без будь-яких провісників.

Узагальнюючи, я почав називати рідкісною подією будь-яку ситуацію, якої стосується давня приказка «Від тиха всі лиха». Народна мудрість радить побоюватися давнього сусіда, який здається ввічливим і стриманим, зразком ідеального громадянина, оскільки одного разу ви можете побачити його портрет у центральній газеті й дізнатися, що він — божевільний, несамовитий убивця. До цього моменту сусід не вчинив нічого поганого. Ніяк не можна було припустити, що в цьому приємному чоловікові є задатки такої патологічної поведінки. Рідкісні події в мене асоціюються з нерозумінням ризиків унаслідок вузької інтерпретації минулих часових рядів.

Рідкісні події завжди несподівані, інакше вони не були б рідкісними. Ось типовий випадок. Ви інвестуєте в хедж-фонд, який демонструє стабільні доходи й відсутність волатильності, поки одного разу не отримуєте листа зі словами «непередбачувана й несподівана подія, яка вважалася рідкісним явищем…» (виділено мною). Однак рідкісні події існують саме тому, що є несподіваними. Вони зазвичай спричиняються панікою, що є результатом ліквідації позицій (інвестори одночасно біжать до виходу, якнайшвидше скидаючи все, що можна). Якби менеджер або трейдер фонду очікували цього, вони та колеги зі схожим мисленням не інвестували б у цей ринок — і рідкісна подія не відбулася б.

Рідкісні події не обмежуються певним активом. Вони легко можуть вплинути на дохідність усього портфеля. Наприклад, багато трейдерів купують іпотечні цінні папери й застосовують хеджування для зниження ризиків і волатильності, сподіваючись отримати певний прибуток понад доходом за державними облігаціями США (що використовується як орієнтир мінімального очікуваного доходу від інвестицій). Вони застосовують комп’ютерні програми й активно використовують допомогу вчених із докторськими ступенями в галузі прикладної математики, астрофізики, фізики елементарних частинок, електромеханіки, гідродинаміки або ж звертаються (хоча і нечасто) безпосередньо до докторів економічних наук. Такі портфелі показують стабільний дохід протягом тривалого часу. Потім раптово, ніби випадково (я стверджую, що не випадково), вартість портфеля падає на 40 %, хоча ви очікували в найгіршому випадку на 4 %. Ви телефонуєте менеджеру, щоб висловити своє обурення, а він каже, що це не його провина, просто взаємозв’язки між інструментами драматично змінилися (дослівно). Він також говорить, що схожі фонди зіткнулися з такими самими проблемами.

Пригадуєте, як деякі економісти назвали рідкісні події «проблемою песо»? Означена проблема виявилася несподівано типовою. Справи у валюти південного сусіда США не покращилися й пізніше. Довгі періоди стабільності приваблювали натовпи банківських валютних трейдерів та операторів хедж-фондів у тихі води мексиканського песо; вони радо скуповували цю валюту через високі відсоткові ставки за інструментами, деномінованими в песо. Потім вони «несподівано» вилітали з ринку, втрачаючи гроші інвесторів і роботу, та перепрофільовувалися. Далі наставав новий період стабільності. Приходили нові валютні трейдери, не обтяжені спогадами про погані часи. Їх вабило мексиканське песо — й історія повторювалася знову.

Інвестори, з емоційних причин, віддають перевагу стратегіям, які характеризуються рідкісними, але значними змінами. Це називається «замітанням випадковості під килим». Нещодавно психологи з’ясували, що люди зазвичай чутливіші до наявності чи відсутності певного подразника, а не до його величини. Це означає, що збиток спершу сприймається просто як збиток, а наслідки проявляються пізніше. Те саме з прибутками. Торговець вважає за краще мати небагато збитків, а виграші отримувати частіше, замість оптимізувати загальну результативність.

Ми можемо розглянути й інші аспекти проблеми. Уявіть ученого, який займається науковими дослідженнями. День за днем, усамітнившись від світу, він розтинає мишей у лабораторії. Роками цей чоловік робить спробу за спробою, але все марно. Його друга половинка може втратити терпіння від такого життя з невдахою, який щовечора приходить додому, пропахлий мишачою сечею. І ось бінго! Одного дня він добивається успіху. Сторонній спостерігач за часовим рядом діяльності вченого не бачить жодного прогресу, тоді як з кожним днем, з погляду ймовірності, він наближався до кінцевого результату.

Те саме стосується видавців. Вони можуть публікувати одну за одною звичайні книжки й до їхньої бізнес-моделі не буде жодних питань, якщо раз на десятиліття вони влучають у десятку — серія супербестселерів на кшталт історій про Гаррі Поттера — за умови, звичайно, що вони орієнтуються на якість і мають певну ймовірність на великий успіх. Цікавому економістові Артуру де Вані вдається застосовувати ці ідеї у двох сферах: кінобізнесі та щодо власного здоров’я і способу життя. Він з’ясував характерний перекіс виторгу від прокату фільмів і вийшов на інший рівень — дикий, не вимірювальний вид невизначеності. Також цікаве ще одне його відкриття: від природи наш організм схильний до нерівномірного фізичного навантаження — у мисливців-збирачів періоди бездіяльності чергувалися зі спалахами інтенсивного витрачання енергії. У свої 65 років Артур, як кажуть, виглядає удвічі молодшим.

На ринках є категорія трейдерів, які інвертують в ефект рідкісних подій. Ці трейдери часто втрачають гроші, але дуже мало, а заробляють рідко, але багато. Я називаю їх «мисливцями за кризами». І я щасливий бути одним з них.

Чому статистики не виявляють рідкісних подій?

Статистика може здатися обивателю досить складною, але її концепція сьогоденного застосування настільки проста, що мій французький приятель-математик називає її «кухнею». Усе ґрунтується на простому твердженні: що більше інформації, то більша впевненість у результаті. А тепер питання: наскільки зростає впевненість? Загальноприйняті статистичні методи засновано на неперервному прирості рівня впевненості, нелінійно щодо кількості спостережень, тобто за n-кратного збільшення розміру вибірки імовірність зростає пропорційно квадратному кореню з n. Уявімо, що я виймаю червоні та чорні кулі з коробки. Мій рівень упевненості стосовно співвідношення червоних і чорних куль після 20 спроб не зросте удвічі порівняно з 10 спробами, він помножиться на квадратний корінь з 2 (тобто на 1,41).

Статистика ускладнюється і підводить нас там, де розподіл не є симетричним, як у розглянутому випадку з ящиком. Якщо малоймовірно витягти червону кулю з коробки, у якій переважають чорні, тоді наше знання про відсутність червоних куль зростатиме дуже повільно — набагато повільніше, ніж у випадку з квадратним коренем з n. З другого боку, наше знання про наявність червоних куль критично покращиться, щойно одну з них буде знайдено.

Щоб оцінити результативність інвестора, нам потрібно або розробити хитромудру й неочевидну методику, або обмежитися оцінюванням ситуацій, у яких наші висновки не залежать від частоти подій.

Пустотливе дитя підміняє кулі

Є ще гірші новини. У деяких випадках, коли частотність червоних куль має випадковий розподіл, ми ніколи не дізнаємося структуру вмісту коробки. Це називається «проблема стаціонарності». Уявіть ящик, у якому немає дна. Коли я виймаю кулі, якась пустотлива дитина без мого відома додає кулі того чи того кольору. Тепер мої умовиводи не мають значення. Я можу зробити висновок, що червоні кулі становлять 50 % вмісту коробки, а бешкетник, почувши це, прудко замінить усі червоні на чорні. Це робить більшість статистично виведених знань досить хиткими.

Той самий ефект проявляється на ринках. Ми приймаємо минулу історію за одну рівномірну вибірку й віримо, що суттєво збагатили свої знання про майбутнє, аналізуючи вибірку з минулого. А раптом капосні діти міняють вміст коробки? Інакше кажучи, раптом усе змінюється?

Я вивчаю і практикую економетрику більш ніж половину життя (з 19 років), як навчаючись в університеті, так і займаючись квантитативним трейдингом. «Наука» економетрика — це застосування статистики до вибірок за різні періоди часу, які ми називаємо «часовими рядами». Вона ґрунтується на вивченні часових рядів економічних показників, даних і т. д. Спочатку, коли мої знання були близькими до нуля (меншими, ніж сьогодні), мені було цікаво: невже часові ряди, що відображають діяльність людей, які вже померли або перебувають на пенсії, мають значення для передбачення майбутнього? Економетристи, які знали про предмет значно більше за мене, таких питань не ставили; вони натякали на нісенітність моїх думок. Один видатний економетрист, Гашем Песаран, після такого запитання порадив «займатися економетрикою більше і краще». Тепер я переконаний, що більша частина економетрики є марною справою — більшість знань фінансових статистиків не вартує затрачених зусиль. Якщо сумувати нулі хоч і мільярд разів, сума залишиться нулем; так само накопичення досліджень та їх ускладнення не дасть результатів, якщо не буде надійного підґрунтя. Вивчення європейських ринків 1990-х, звичайно, дуже допоможе історикам, але які висновки із цього можна зробити тепер, коли структура інституцій і ринків так суттєво змінилася?

Ми — люди й діємо відповідно до своїх знань, які інтегрують минулі дані. Я можу пояснити це завдяки аналогії. Якщо раціональні трейдери виявлять модель, за якою акції зростають понеділками, то вона зникне, коли інші учасники щоп’ятниці купуватимуть акції в очікуванні цього ефекту. Немає сенсу шукати патерни, доступні всім, хто має брокерський рахунок; одного разу виявлені, вони ліквідовуватимуть самих себе.